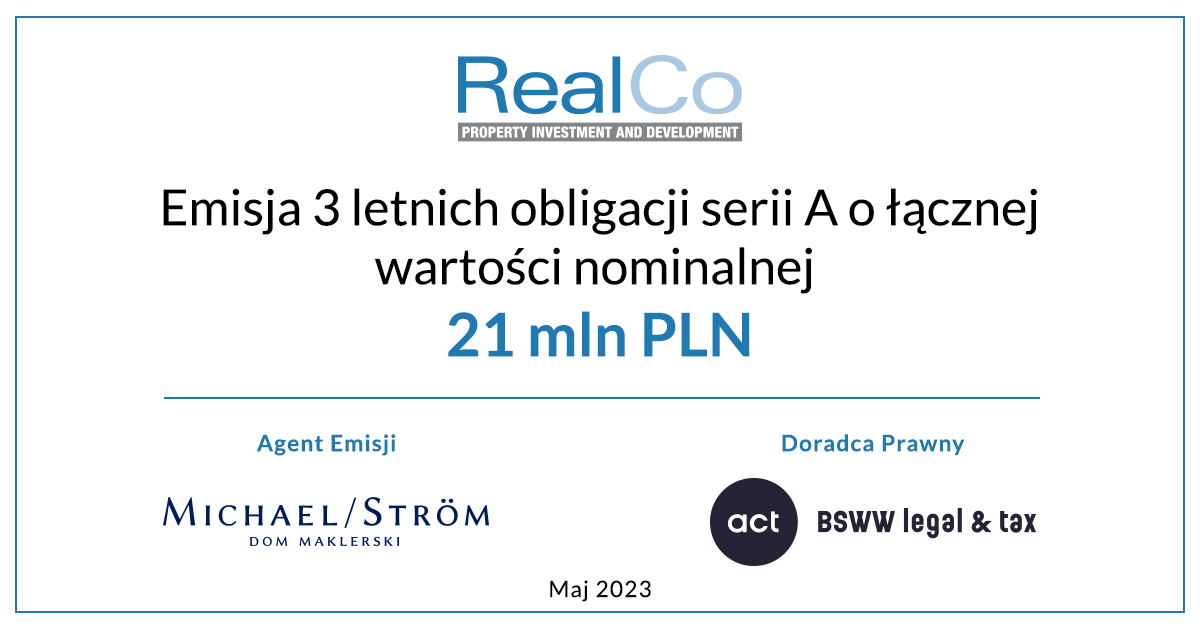

Pierwsza emisja obligacji RealCo o wartości 21 mln zł

5.06.2023

Firma deweloperska RealCo Property Investment and Development z sukcesem zakończyła pierwszą w historii Grupy emisję obligacji skierowanych do inwestorów indywidualnych i instytucjonalnych.

Obligacje są zabezpieczone i zostały wyemitowane na trzy lata. Ich oprocentowanie ustalono na WIBOR 3M+6%. Funkcję Agenta i Organizatora Emisji pełnił Dom Maklerski Michael Ström, a za obsługę prawną transakcji odpowiadała kancelaria act BSWW legal & tax.

“Gratulujemy spółce RealCo udanego debiutu na rynku obligacji korporacyjnych i cieszymy się, że spółka dołączyła do grona naszych emitentów reprezentujących branżę nieruchomości. Oferta spotkała się z dużym zainteresowaniem naszych klientów – zarówno inwestorów indywidualnych, jak i instytucjonalnych. Sukces tej emisji potwierdza, że sytuacja finansowa emitenta oraz odpowiednia struktura transakcji są kluczowe dla ostatecznego powodzenia oferty” – komentuje Paweł Gosz, partner z departamentu Corporate Finance Domu Maklerskiego Michael Ström.

Do pobrania: